سناریوهای پیشروی بازار سهام بررسی شد؛

برزخ بورس

تحولات سیاست خارجی بهعنوان یکی از عوامل بنیادین، نقش پررنگی در شکلدهی به فضای ذهنی سرمایهگذاران بازار سهام ایفا میکند. از آنجا که بورس ذاتا پیشنگر است، هرگونه سیگنال در خصوص امکان گشایش دیپلماتیک یا افزایش ریسکهای سیاسی، پیش از آنکه آثار واقعی خود را در متغیرهای اقتصادی نشان دهد، در قیمتها منعکس میشود. به همین دلیل، تغییر وضعیت در روابط خارجی میتواند بهسرعت ترکیب تقاضا و عرضه در بازار سهام را دستخوش تغییر کرده و مسیر حرکت شاخصها را در افقهای زمانی کوتاه و میانمدت تحت تاثیر قرار دهد

در صورت شکلگیری چشمانداز مثبت از مذاکرات، نخستین اثر در کاهش ریسکهای سیستماتیک نمایان میشود. ریسک سیاسی بخشی از نرخ تنزیل مورد استفاده سرمایهگذاران است. هر چه این ریسک کاهش یابد، ارزش ذاتی سهام بر اساس مدلهای تحلیلی افزایش پیدا میکند. این موضوع به ویژه در صنایع بزرگ و صادراتمحور مانند پتروشیمی، فلزات اساسی و معدنیها پررنگ است. صنایعی که به دلیل تحریمها با محدودیت در فروش، نقلوانتقال پول و هزینههای مبادلاتی مواجه بودهاند. کاهش این موانع میتواند حاشیه سود شرکتها را بهبود دهد و چشمانداز سودآوری را شفافتر کند. از سوی دیگر، توافق احتمالی میتواند بر متغیرهای کلان نیز اثرگذار باشد. تعدیل انتظارات تورمی، ثبات بیشتر در بازار ارز و بهبود دسترسی دولت به منابع ارزی، فضای سیاستگذاری اقتصادی را قابل پیشبینیتر میکند. این ثبات، برای بازار سهام که در سالهای اخیر از نااطمینانیهای پیدرپی آسیب دیده، یک سیگنال مثبت محسوب میشود.

همچنین با کاهش جذابیت سفتهبازی در بازارهای موازی، بخشی از نقدینگی میتواند به سمت داراییهای مولد و از جمله سهام حرکت کند. با این حال، اثر مذاکرات بر بورس ساده نیست. برخی صنایع که از نرخ ارز بالا یا محدودیت واردات منتفع شدهاند، ممکن است در فضای پساتوافق با فشار حاشیه سود مواجه شوند. در نتیجه، بازار از فاز رشد هیجانی اولیه به سمت تفکیک صنایع و تمرکز بر بنیانهای سودآوری حرکت خواهد کرد. بنابراین، توافق بیش از آنکه صرفا یک محرک کوتاهمدت باشد، میتواند آغازگر دورهای از بازچینی انتظارات و ارزشگذاریها در بازار سهام باشد.

معاملات هفتگی از نگاه آمار

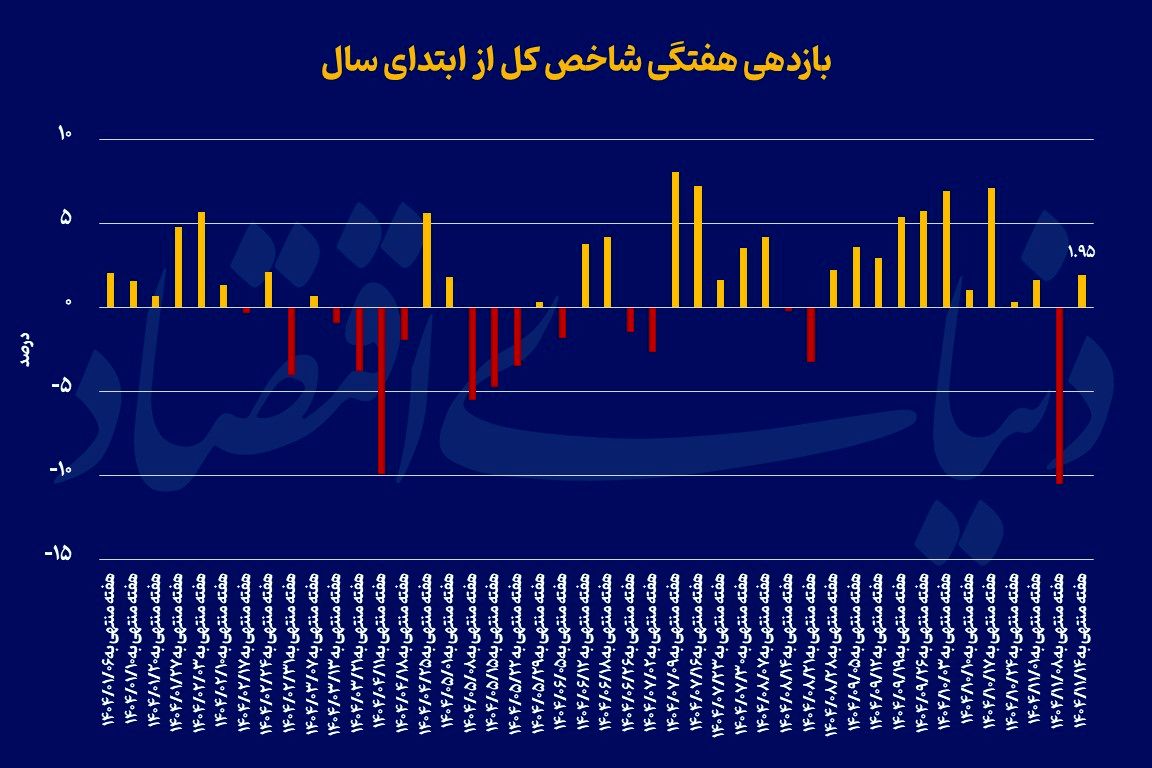

با عبور شاخص کل از مرز ۴میلیون واحد در اواخر هفته گذشته، شاهد افزایش سطح حمایتها در بازار سرمایه بودیم. حضور پررنگ سرمایهگذاران حقوقی باعث شد شاخص کل بورس در مجموع ۱.۹۵ درصد بالاتر از سطح هفته قبل تثبیت شود. این رشد در حالی رقم خورد که بازار در هفته نخست بهمنماه یکی از سنگینترین ریزشهای خود را تجربه کرده بود. در مقابل، شاخص هموزن که نماینده بهتری از وضعیت کلی سهام است، عقبنشینی کرد و با کاهش ۱.۲۶درصدی مواجه شد. این وضعیت نشان میدهد جریان نقدینگی همچنان بیشتر به سمت نمادهای بزرگ و دلاری متمایل است و بخش عمده بازار از این رشد بینصیب مانده است. ترکیب رشد شاخص کل و افت شاخص هموزن بیانگر بازاری دوگانه است. باید ببینیم در روزهای آینده این روند ادامه مییابد یا وارد مسیر دیگری خواهد شد. در چنین شرایطی، پایداری صعود بازار منوط به بازگشت تقاضا به سهام کوچک و متوسط و افزایش مشارکت حقیقیهاست. در غیر این صورت، هر موج صعودی میتواند با یک اصلاح فرسایشی همراه شود. در هفتهای که گذشت ارزش معاملات خرد به ۱۴ هزار و ۸۲میلیارد تومان رسید که کمترین مقدار در ۸هفته اخیر محسوب میشود. در هفته مذکور هزار و ۸۹۱میلیارد تومان پول حقیقی نیز از گردونه معاملات سهام خارج شد. صندوقهای طلا نیز با بازدهی منفی ۲.۳۷ درصدی نظارهگر خروج پول به میزان هزار و ۲۲۱میلیارد تومان بودند. اما از سویی صندوقهای درآمد ثابت با کسب بازدهی ۰.۶۷ درصدی میزبان ۲ هزار و ۸۰۶میلیارد تومان پول حقیقی بودند.

دو سناریوی بورسی

بورس تهران اکنون در نقطه ارزندهای قرار دارد. با وجود آنکه سطح کلیدی ۴میلیون واحدی، به لحاظ فنی جذابیت بالایی برای سهامداران دارد، نسبت p/e بورس نیز در کف ۷.۳ واحدی قرار دارد. بخش قابلتوجهی از نمادهای بورسی نیز با p/e آیندهنگر زیر ۴واحد مورد دادوستد قرار میگیرند. اما تحولات سیاسی نظامی منطقه میتواند سناریوی دیگری را روی میز بورسبازان قرار دهد. با کاهش ارزش معاملات، افزایش نرخ اوراق دولتی به نزدیک ۳۹درصد و اختلاف بالای نرخ ارز در بازارهای رسمی و غیررسمی، میتوان انتظار داشت شاخص کل بورس نیز به سطوح پایینتری در کوتاهمدت کاهش یابد. همه چیز به تحولات سیاسی روزهای آینده گره خورده است.