جهشهای ارزی عامل اصلی تورم نیست!

سرچشمه پولی تورم مزمن

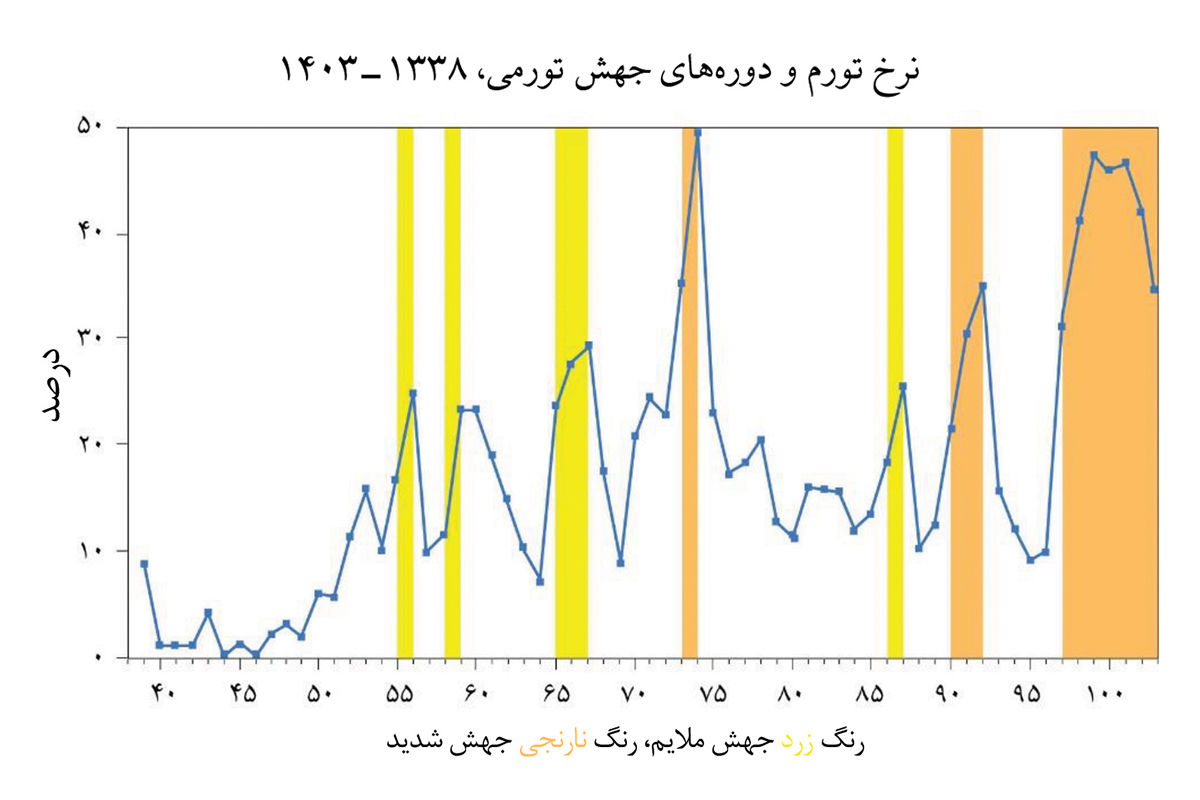

در این گزارش اشاره شده است که رشد مداوم نقدینگی که تحتتاثیر سلطه مالی و نیاز پیوسته دولت به تامین کسری بودجه از مسیر بانک مرکزی و شبکه بانکی شکل میگیرد، در کنار ساختارهای نهادی و اقتصادی خاص ایران، موجب تثبیت نرخهای بالای تورم و تداوم چرخههای تورمی شده است. در کنار این مساله، بررسی تحولات اقتصادی ایران از دهه۱۳۵۰ تا امروز در گزارش روشن کرده است که جهشهای تورمی اخیر نیز برخلاف تصور عمومی، پدیدههایی تصادفی یا وابسته به بحرانهای مقطعی نیستند، بلکه محصول رابطهای پایدار و تکرارشونده میان رشد نقدینگی، کسری بودجه دولت، محدودیتهای ارزی، و همچنین نحوه و زمانبندی تعدیل نرخ ارز بودهاند. در این میان، بعضی دیدگاهها علت برخی از جهشهای تورمی را افزایش نرخ ارز دانستهاند؛ اما در این گزارش، اشاره شده است که علت تقدم نرخ ارز در برخی از جهشهای تورمی، عدم چسبندگی قیمتی ارز، در این مقاطع زمانی است که باعث میشود پیش از افزایش قیمت سایر کالاها، جهش پیدا کند و به مقدار بنیادی خود برسد.

آسیبهای تثبیت نرخ ارز به اقتصاد ایران

اقتصاد ایران دارای «تورم مزمن و پایدار» است و متوسط تورم آن طی نیمقرن اخیر بسیار بالاتر از میانگین اقتصادهای درحالتوسعه و نوظهور قرار داشته است؛ در این میان این سوال مطرح میشود که چرا با وجود سالها سیاست تثبیت نرخ ارز، کنترلهای قیمتی و تلاش دولتها برای جلوگیری از جهش نرخ ارز، بنیه تورمی اقتصاد ایران پیوسته بهکار افتاده و تورم دوباره و دوباره بازتولید شده است؟

بررسیها نشان میدهد ارتباط بلندمدت میان رشد نقدینگی و تورم در افق طولانیمدت در ایران بسیار قوی و تقریبا خطی است. تحلیل دادههای اقتصاد ایران از سال ۱۳۳۸ تا ۱۴۰۳ با استفاده از فیلتر هادریک - پرسکات نشان میدهد که نرخ رشد نقدینگی و نرخ تورم در بلندمدت تقریبا بر یک خط ۴۵درجه قرار میگیرند؛ به این معنا که بخش قابلتوجهی از تورم بلندمدت ایران را میتوان با رشد نقدینگی توضیح داد. این نتیجه از منظر نظری نیز با اصول اقتصاد کلان هماهنگ است؛ زیرا در بلندمدت سطح قیمتها تابع رشد حجم پول است. سوال مهم در این میان این است که چرا این رابطه در برخی دورهها تضعیف میشود یا اثر نقدینگی در قیمتها با تاخیر ظاهر میشود؟ یکی از دلایل اصلی این پدیده، افزایش تدریجی شدت سلطه مالی است. با گذشت زمان، کسری بودجه دولت —اعم از کسری آشکار و کسری پنهان— افزایش یافته و دولت برای تامین مخارج خود به منابع بانک مرکزی و شبکه بانکی اتکا کرده است. این اتکا موجب شده است که رشد پایه پولی و نقدینگی روندی عمدتا صعودی و روبهگسترش داشته باشد. با اینکه دولتها از طریق سیاستهای کنترل نرخ ارز، قیمتگذاری دستوری یا محدودیتهای تجاری میکوشند در کوتاهمدت اثر رشد نقدینگی را مهار کنند، اما این تلاشها قابلیت تداوم ندارد و قیمتها در نهایت خود را با شرایط بنیادی پولی اقتصاد تطبیق میدهند و به سطح تعادلی بلندمدت بازمیگردند.

براساس نظریه اقتصادی، نرخ ارز در بلندمدت باید متناسب با تفاوت تورم داخلی و خارجی تعدیل شود. اما در ایران، سالها سیاست تثبیت نرخ ارز در پیش گرفته شده و این امر مانع تعدیل تورم داخلی و خارجی در لحظه شده است. این سیاست در دورههایی همچون دهه۱۳۸۰ با تکیه بر درآمدهای بالای نفتی قابل اجرا بوده است. در آن دوره، تثبیت مصنوعی نرخ ارز باعث تقویت ارزش ریال و افزایش واردات کالاهای ارزانقیمت از کشورهایی مانند چین و ترکیه شد. این شرایط موجب شد که اثر واقعی رشد نقدینگی در قیمتها بلافاصله بروز نکند، بلکه بهصورت «نیروی تورمی انباشته» در اقتصاد ذخیره شود.

این پدیده در ادبیات اقتصادی بهعنوان بیماری هلندی شناخته میشود؛ در بیماری هلندی ورود گسترده ارز خارجی موجب تقویت بخش غیرقابلمبادله و تضعیف بخش قابلمبادله و در نهایت افزایش وابستگی اقتصاد به درآمدهای خارجی و واردات میشود. بهدلیل مداخله مستمر در بازار ارز، اقتصاد ایران سالها در ظاهر با ثبات قیمتی مواجه بود، اما پشت این ثبات مصنوعی، فشار نقدینگی انباشته شده است و بهمحض کاهش درآمدهای نفتی یا بروز شوکهای بیرونی، نرخ ارز جهش کرد و این فشار انباشتهشده در قالب تورم شدید آزاد شد. بنابراین، نقش تثبیت نرخ ارز در ایران بهجای مهار پایدار تورم، درواقع ایجاد تاخیر در بروز آن بوده و جهشهای بعدی را تشدید کرده است.

بررسیها نشان میدهد از ۶جهش تورمی شدید (رسیدن تورم به سطح بالای ۳۰ درصد) در اقتصاد ایران، چهار جهش اخیر با فاصله بسیار کوتاهتری رخ داده است. این جهشها شامل جهش سال۱۳۷۳، جهش سال۱۳۹۱، جهش سال۱۳۹۷، جهش سال۱۳۹۹، جهش سال۱۴۰۱ و جهش سال۱۴۰۳ تا به امروز میشود. بررسیها نشان میدهد برخلاف تصور برخی افراد که ادعا میکنند تورمهای شدید نتیجه شوکهای بیرونی یا جهش نرخ ارز هستند، جهش ارزی در واقع نه علت بنیادی تورم، بلکه معلول رشد نقدینگی و محدودیتهای ارزی بوده است. نخستین جهش شدید تورم همراه با ارز در اقتصاد ایران، به اوایل دهه۱۳۷۰ بازمیگردد. در آن دوره، بهدلیل کاهش توان دولت برای مداخله در بازار ارز و افزایش تقاضای این کالا، نرخ ارز جهش کرد. با این حال، رشد نقدینگی و افزایش مخارج دولت در سالهای پیش از جهش بود که باعث شد اثر تورمی آن پس از آزادسازی نرخ ارز و کاهش انتظارات تورمی تخلیه شود. بنابراین فروکش تورم در سال ۱۳۷۴ نیز صرفا نتیجه تثبیت مصنوعی نرخ ارز نبود، بلکه محصول کاهش مخارج دولت و تخلیه تورم انباشته در سالهای قبل بود.

بیماری هلندی در دهه ۱۳۸۰

جهش محدود تورم و نرخ ارز در سالهای ۱۳۸۶ و ۱۳۸۷ را نیز میتوان در چارچوب مشابهی تحلیل کرد. در آن دوره، افزایش واردات کالاهای ارزانقیمت باعث شد رشد نقدینگی اثر بلافاصلهای بر تورم نگذارد و فشارهای تورمی پنهان بهتدریج انباشته شود. این شرایط تا سالهای بعد ادامه یافت و به شکلگیری جهشهای تورمی در دهه۱۳۹۰ کمک کرد.

در دهه۱۳۸۰، درآمدهای نفتی به سطحی بیسابقه رسید و دولت توانست نرخ ارز را برای مدت طولانی تثبیت کند. این کار موجب تضعیف رقابتپذیری تولید داخلی، افزایش واردات و وابستگی به کالاهای خارجی شد. سیاستهای پولی و نظارتی نیز در همان دوره بهگونهای طراحی شدند که زمینه گسترش اعتبارات بیضابطه و رشد ترازنامه بانکها را فراهم کردند. گزارش این وضعیت را مقدمه شکلگیری بحران بانکی دهه۱۳۹۰ میداند. در این دوره، بانکها با انباشت داراییهای بیکیفیت و ناتوانی در بازپرداخت تعهدات روبهرو شدند و بخش مهمی از نقدینگی در شبکه بانکی حبس شد. این وضعیت موجب تضعیف رابطه سنتی میان نقدینگی و تورم شد و درعینحال بستر جهشهای تورمی بعدی را فراهم کرد؛ زیرا بهمحض خروج بخشی از نقدینگی از وضعیت انجماد و ترکیب شدن آن با شوکهای ارزی، اقتصاد دچار تورمهای شدید شد.

بمب ساعتی تورم در دهه۹۰ و توصیههای سیاستی

یکی از دورههای پرچالش در حوزه تورم را میتوان دوره ۱۳۹۲ تا ۱۳۹۶ دانست؛ این دوره بهظاهر دارای تورم پایین و ثبات نسبی در نرخ ارز بود، اما در حقیقت همین دوران بود که منجر به تعمیق ناترازیهای بانکی در اقتصاد کشور شد. در این دوره نقدینگی در ترازنامه بانکها قفل شده بود و بنابراین رشد نقدینگی وارد گردش واقعی اقتصاد نمیشد. این شرایط موجب شد که رابطه سنتی میان رشد نقدینگی و تورم موقتا تضعیف شود. اما این تضعیف نه نشانه شکست نظریه پولی تورم، بلکه نتیجه شرایط ویژهای بود که مانع تبدیل نقدینگی به تقاضای موثر شده بود. با آغاز سال ۱۳۹۷ و افزایش فشارهای ارزی، شکستهشدن این قفل بانکی و کاهش درآمدهای نفتی، تورم دوباره اوج گرفت و جهشهای متعدد و پیدرپی پدید آمد.

در جهشهای تورمی مربوط به سالهای ۱۳۹۷ تا ۱۴۰۳، تحریمهای خارجی، کاهش شدید درآمد نفتی، تنزل ذخایر ارزی، رشد بالای نقدینگی و افزایش کسری بودجه، همگی در کنار هم نیروهای تورمی شدیدی ایجاد کردند. در برخی سالها نیز رویدادهای سیاسی بینالمللی مانند فشار حداکثری آمریکا بر انتظارات تورمی اثر گذاشتند و فشارهای موجود را تشدید کردند. سیاست پولی انقباضی دولت در سالهای ۱۴۰۱ و ۱۴۰۲ نقش موثری در کاهش موقت تورم داشت؛ بهگونهایکه تورم نقطهبهنقطه از حدود ۵۵درصد به ۳۲درصد کاهش یافت. با این حال، این کاهش در شرایطی رخ داد که بخشی از اثر رشد نقدینگی تحت فشار کنترلهای اداری و سیاستهای کوتاهمدت سرکوب شده بود. بنابراین با بازگشت شرایط عادی، فشارهای تورمی دوباره ظاهر شدند و در سالهای ۱۴۰۳ و ۱۴۰۴ روند افزایشی تورم را بازتولید کردند.

هیچ سیاستی که ریشه پولی تورم در ایران را نادیده بگیرد، نمیتواند موفق شود. کنترل دستوری قیمتها، سرکوب نرخ ارز، تزریق مقطعی ارز برای مدیریت بازار و سیاستهای کوتاهمدت از این دست نهتنها قادر به مهار تورم نیستند، بلکه میتوانند نیروی تورمی را در زیر سطح انباشته و زمینه جهشهای شدیدتر بعدی را فراهم کنند. راهحل پایدار در گرو کاهش سلطه مالی، کنترل رشد نقدینگی، اصلاح ساختار بودجه، بهبود نظارت بانکی و پرهیز از مداخلات مخرب در بازار ارز است و تنها از مسیر این اصلاحات است که میتوان به ثبات پایدار، کنترل تورم و کاهش احتمال جهشهای تورمی آینده امیدوار بود.